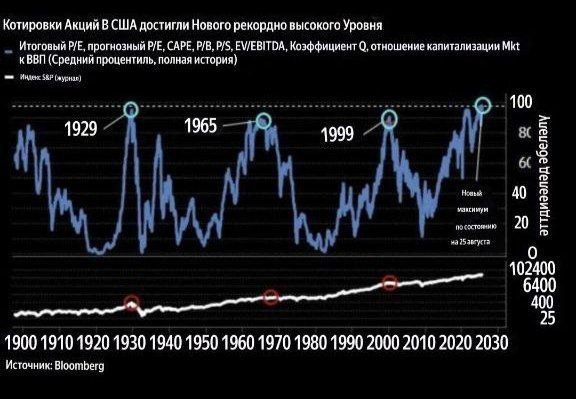

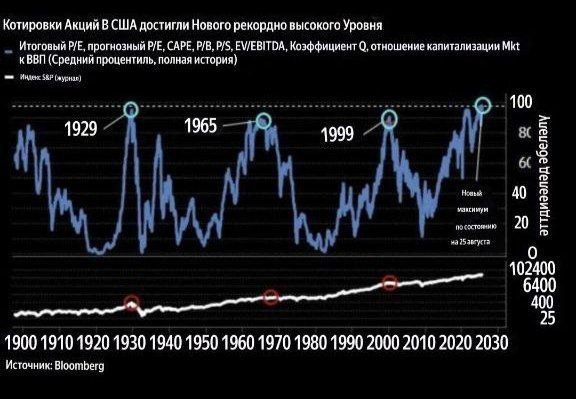

Американский рынок акций достиг рекордной оценённости — выше доткомов и преддверия Великой депрессии

В 2025 году фондовый рынок США официально перешёл черту, за которой его оценка стала самой высокой в истории — не только по номинальным ценам, но и по ключевым макроэкономическим показателям. Согласно анализу, проведённому ведущими институтами, включая Федеральный резерв, МВФ и независимых экономистов, текущее соотношение капитализации фондового рынка к ВВП США (так называемый «коэффициент Варбуффета») превысило 200%. Это — беспрецедентный уровень, который затмевает как пузырь доткомов 2000 года, так и разогрев перед Великой депрессией 1929 года.

Коэффициент Варбуффета — это отношение совокупной рыночной капитализации всех акций США к объёму национального ВВП. Уоррен Баффет однажды назвал его «лучшим единственным показателем оценённости рынка в любой момент времени».

В 1929 году перед крахом он составлял около 80%. В 2000 году, на пике пузыря доткомов — 146%. Сегодня — свыше 200%, а в отдельные месяцы — даже 215%.

Это означает, что стоимость всех акций на американском рынке в полтора раза превышает годовой объём всей экономики страны. Такого соотношения не было ни в одной крупной экономике в мирное время.

Рекордная оценённость складывается из нескольких факторов, действующих в синергии:

▪️Искусственный интеллект как новый «интернет»: Акции технологических гигантов, особенно «магической семёрки» (Apple, Microsoft, Nvidia, Amazon, Meta, Alphabet, Tesla), продолжают расти, подогреваемые энтузиазмом вокруг ИИ. Nvidia, например, в 2024–2025 годах удвоила свою капитализацию, став одним из главных локомоторов роста. Инвесторы верят, что ИИ изменит всё — от здравоохранения до энергетики, и готовы платить за будущее уже сегодня.

▪️Монетарная политика ФРС и «долговой разгон»: Несмотря на попытки нормализации ставок, рынок продолжает жить в условиях дешёвых денег. Инвесторы активно используют заемные средства и деривативы для покупки акций. Появился термин «TINA» — There Is No Alternative («Альтернативы нет»): облигации дают низкую доходность, недвижимость перегрета, а акции — единственный актив, который растёт.

▪️ETF-революция и пассивные инвестиции: Потоки в индексные фонды (ETF) достигли рекордных объёмов. Миллионы розничных инвесторов вкладываются в S&P 500 через приложения, не анализируя состав индекса. Это создаёт эффект саморазогрева: чем больше денег в ETF — тем выше цены акций, что привлекает ещё больше денег.

▪️Корпоративные выкупы акций: Компании активно используют прибыль и займы для выкупа собственных акций, искусственно поддерживая их стоимость. В 2024 году объём выкупов превысил $1 триллион — новый рекорд.

1929 год — рынок рос на фоне спекуляций, кредитного бума и полного отрыва от реальной экономики. Крах стал катастрофическим, повлёк Великую депрессию. Сегодня экономика США формально сильна: низкая безработица, рост ВВП, высокая производительность. Но есть и сходства: иррациональный оптимизм, перегрев секторов, зависимость от долгов.

2000 год — пузырь доткомов лопнул, когда стало ясно, что большинство интернет-компаний не приносят прибыли. Сегодня технологии прибыльны, но оценки многих ИИ-компаний строятся на гипотетических доходах через 5–10 лет. Это — инвестиции в мечту, а не в реальность.

▪️Рост процентных ставок — если ФРС не сможет снизить инфляцию, а инвесторы потеряют веру в мягкую посадку.

▪️Геополитические кризисы — конфликт в Тайваньском проливе или эскалация в Ближнем Востоке могут вызвать панику.

▪️Разочарование в ИИ — если технологии не оправдают ожиданий, оценки могут корректироваться резко.

▪️Каскадный эффект — при падении одного сектора (например, чипов) могут обвалиться и остальные.

История не повторяется, но рифмуется. В 1929 и 2000 годах рынок считал, что «на этот раз всё по-другому». И каждый раз он ошибался. Сегодня инвесторы снова уверены, что ИИ и технологический прогресс создадут вечный рост. Возможно, они правы. Но рынок уже давно торгуется не по фундаментальным показателям, а по ожиданиям, надеждам и страху пропустить рост.

Американский рынок акций достиг уровня, который можно назвать не просто перегретым — исторически перегретым. Он стал больше экономики, которую должен отражать. Это — не крах, но это — предупреждение.

Как сказал однажды Джон Темплтон: «Больше всего денег теряется не в момент паники, а в момент чрезмерного оптимизма».

Сейчас оптимизм царит. Вопрос — сколько он продержится.

Опасности: что может пойти не так? Эксперты предупреждают: высокая оценённость сама по себе не означает немедленный крах, но делает рынок крайне уязвимым к шокам:

Что означает «самая высокая оценка в истории»?

Коэффициент Варбуффета — это отношение совокупной рыночной капитализации всех акций США к объёму национального ВВП. Уоррен Баффет однажды назвал его «лучшим единственным показателем оценённости рынка в любой момент времени».В 1929 году перед крахом он составлял около 80%. В 2000 году, на пике пузыря доткомов — 146%. Сегодня — свыше 200%, а в отдельные месяцы — даже 215%.

Это означает, что стоимость всех акций на американском рынке в полтора раза превышает годовой объём всей экономики страны. Такого соотношения не было ни в одной крупной экономике в мирное время.

Драйверы: что раздувает рынок?

Рекордная оценённость складывается из нескольких факторов, действующих в синергии:▪️Искусственный интеллект как новый «интернет»: Акции технологических гигантов, особенно «магической семёрки» (Apple, Microsoft, Nvidia, Amazon, Meta, Alphabet, Tesla), продолжают расти, подогреваемые энтузиазмом вокруг ИИ. Nvidia, например, в 2024–2025 годах удвоила свою капитализацию, став одним из главных локомоторов роста. Инвесторы верят, что ИИ изменит всё — от здравоохранения до энергетики, и готовы платить за будущее уже сегодня.

▪️Монетарная политика ФРС и «долговой разгон»: Несмотря на попытки нормализации ставок, рынок продолжает жить в условиях дешёвых денег. Инвесторы активно используют заемные средства и деривативы для покупки акций. Появился термин «TINA» — There Is No Alternative («Альтернативы нет»): облигации дают низкую доходность, недвижимость перегрета, а акции — единственный актив, который растёт.

▪️ETF-революция и пассивные инвестиции: Потоки в индексные фонды (ETF) достигли рекордных объёмов. Миллионы розничных инвесторов вкладываются в S&P 500 через приложения, не анализируя состав индекса. Это создаёт эффект саморазогрева: чем больше денег в ETF — тем выше цены акций, что привлекает ещё больше денег.

▪️Корпоративные выкупы акций: Компании активно используют прибыль и займы для выкупа собственных акций, искусственно поддерживая их стоимость. В 2024 году объём выкупов превысил $1 триллион — новый рекорд.

Исторические параллели: чем это отличается от 1929 и 2000?

1929 год — рынок рос на фоне спекуляций, кредитного бума и полного отрыва от реальной экономики. Крах стал катастрофическим, повлёк Великую депрессию. Сегодня экономика США формально сильна: низкая безработица, рост ВВП, высокая производительность. Но есть и сходства: иррациональный оптимизм, перегрев секторов, зависимость от долгов.2000 год — пузырь доткомов лопнул, когда стало ясно, что большинство интернет-компаний не приносят прибыли. Сегодня технологии прибыльны, но оценки многих ИИ-компаний строятся на гипотетических доходах через 5–10 лет. Это — инвестиции в мечту, а не в реальность.

▪️Рост процентных ставок — если ФРС не сможет снизить инфляцию, а инвесторы потеряют веру в мягкую посадку.

▪️Геополитические кризисы — конфликт в Тайваньском проливе или эскалация в Ближнем Востоке могут вызвать панику.

▪️Разочарование в ИИ — если технологии не оправдают ожиданий, оценки могут корректироваться резко.

▪️Каскадный эффект — при падении одного сектора (например, чипов) могут обвалиться и остальные.

Что говорит история?

История не повторяется, но рифмуется. В 1929 и 2000 годах рынок считал, что «на этот раз всё по-другому». И каждый раз он ошибался. Сегодня инвесторы снова уверены, что ИИ и технологический прогресс создадут вечный рост. Возможно, они правы. Но рынок уже давно торгуется не по фундаментальным показателям, а по ожиданиям, надеждам и страху пропустить рост.

Вывод: баланс на лезвии

Американский рынок акций достиг уровня, который можно назвать не просто перегретым — исторически перегретым. Он стал больше экономики, которую должен отражать. Это — не крах, но это — предупреждение.Как сказал однажды Джон Темплтон: «Больше всего денег теряется не в момент паники, а в момент чрезмерного оптимизма».

Сейчас оптимизм царит. Вопрос — сколько он продержится.

Опасности: что может пойти не так? Эксперты предупреждают: высокая оценённость сама по себе не означает немедленный крах, но делает рынок крайне уязвимым к шокам: